A lanciare l’allarme, l’ennesimo, è stata l’Ocse. A fine novembre, dal quartier generale di Parigi, nel corso di un summit dedicato all’industria navalmeccanica mondiale. Secondo l’organizzazione, tutto lascia presagire che nel mercato delle costruzioni navali assisteremo a un boom di ordini nei prossimi anni per effetto della crescita degli scambi commerciali, dell’aumento del consumo di energia e della necessità da parte degli armatori di sostituire buona parte della flotta esistente con nuove navi più ecologiche. Il paradosso, denuncia l’Ocse, è che questa crescita rischia di deragliare prima ancora di partire per la carenza globale di lavoratori qualificati.

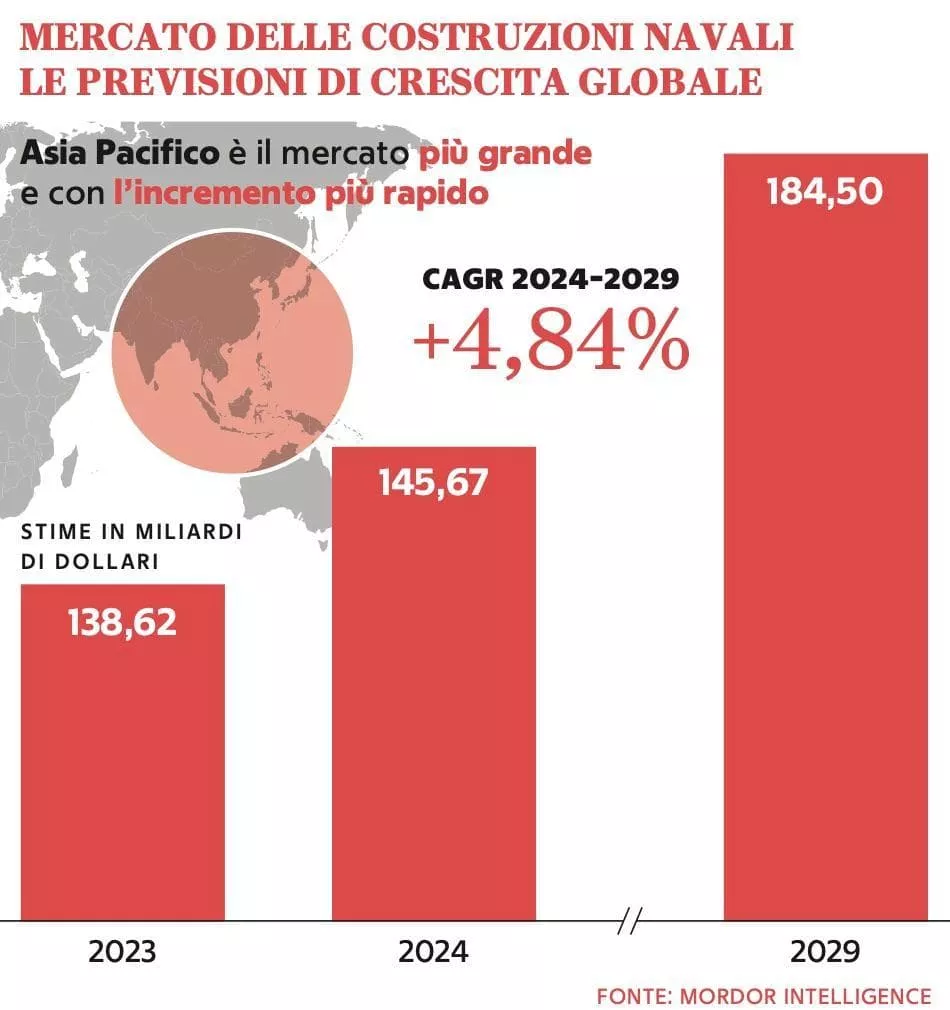

Il problema è trasversale, colpisce ogni settore dell’industria navalmeccanica. E l’Italia non è immune a questa tendenza. Mancano ingegneri, tecnici, esperti di competenze green, digitali e cyber, data analyst, operai specializzati (saldatori, carpentieri, molatori, tubisti) e tanti altri profili ancora. Questa carenza di risorse, segnala l’Ocse, cresce di anno in anno facendo aumentare i salari e alzando la concorrenza nell’arena globale. Oltre alla carenza di risorse qualificate, l’industria di settore, in primis quella europea, deve far fronte anche alla crescente competizione dei cantieri asiatici che stanno rapidamente espandendo la propria capacità e investendo in nuove tecnologie. Previsioni, quelle dell’Ocse, confermate da importanti società di ricerca internazionali che ciclicamente monitorano il settore delle costruzioni navali, tra cui Mordor Intelligence (MI) che stima un’espansione dimensionale del mercato a 145,67 miliardi di dollari nel 2024, con la prospettiva di raggiungere i 184,5 miliardi di dollari nel 2029, crescendo a un Cagr del 4,84% durante il periodo preso in esame (2024-2029).

A battere il tempo, sottolineano gli analisti, saranno proprio i cantieri dell’area geografica Asia-Pacifico, dove già oggi si concentra oltre il 90% della produzione mondiale. Con la Cina che nel 2023, per la prima volta, secondo i dati della società inglese Carkson Research, ha costruito nei suoi cantieri più navi che in tutto il resto del mondo messo insieme, confermandosi il più importante attore della cantieristica a livello mondiale con il 51% della produzione, seguita da Corea del Sud e Giappone con una quota del 24% e 15%. Tutti Paesi, vale la pena ricordarlo, che da tempo hanno acquisito la leadership di mercato nel comparto delle grandi navi da trasporto, in particolare quelle di tipo standard quali oil e product tankers, bulk carriers, porta-containers, ovvero navi per le quali il fattore d’acquisto fondamentale è il prezzo. Paesi che ora, vedi la Corea del Sud, la seconda potenza cantieristica al mondo, stanno rosicchiando ulteriori quote di mercato nei segmenti di business a più alto valore aggiunto come nella produzione di navi metaniere per il trasporto di gas liquefatto o di quelle da crociera. L’Europa rappresenta invece solo il 5% del mercato mondiale delle costruzioni navali. Clarkson Research segnala, infatti, che la distribuzione geografica dell’industria di settore è cambiata radicalmente negli ultimi venti anni: ancora nel 2002 la quota detenuta dalla Cina nel mercato cantieristico era molto contenuta, attorno all’8%, rispetto all’Europa che nello stesso anno deteneva il 24%. Tuttavia, la cantieristica europea, caratterizzata da costi in media più alti, continua a presidiare i segmenti di business a maggiore complessità e valore aggiunto, dove il prezzo non è l’unica variabile vincente. Si tratta di navi high tech, in primis navi da crociera, ferries, unità specializzate, con un forte contenuto di “personalizzazione” quali ad esempio le navi destinate a traffici di cabotaggio o ad attività di lavoro a mare (tra cui mezzi di supporto all’attività offshore).

Per rimanere competitivi, i cantieri navali — secondo Sea Europe, l’associazione che rappresenta l’industria navalmeccanica europea — dovranno investire sempre di più in nuove tecnologie (digital twin, stampa 3D e robotica) e nella digitalizzazione dei processi. Tutto ciò però, avverte Sea Europe, non può prescindere dalla formazione di personale altamente qualificato in grado di adattarsi rapidamente al mondo del lavoro che cambia. L’altra sfida, prosegue l’associazione, riguarda l’invecchiamento della forza lavoro in settori chiave della catena produttiva, visto che molti lavoratori sono prossimi all’età pensionabile e non ci sono abbastanza giovani pronti a sostituirli. Un deficit che i membri di Sea Europe (tra cui Fincantieri, Naval Group, Navantia, Thyssenkrupp, Damen), IndustriAll European Trade Union (federazione dei sindacati europei), centri di ricerca (Cetena), università e cluster marittimi, hanno cercato di arginare 3 anni fa sottoscrivendo il “patto delle competenze”: il piano con cui le rispettive industrie si sono impegnate ad un aggiornamento e riqualificazione di circa 200.000 lavoratori (il 7% dei dipendenti, ogni anno fino al 2030), di attirare almeno 230.000 nuovi talenti e di attivare 1 miliardo di euro di investimenti pubblici/privati.

Riproduzione: Repubblica.it